FOKUS: Banky sa začínajú otáčať developerom chrbtom

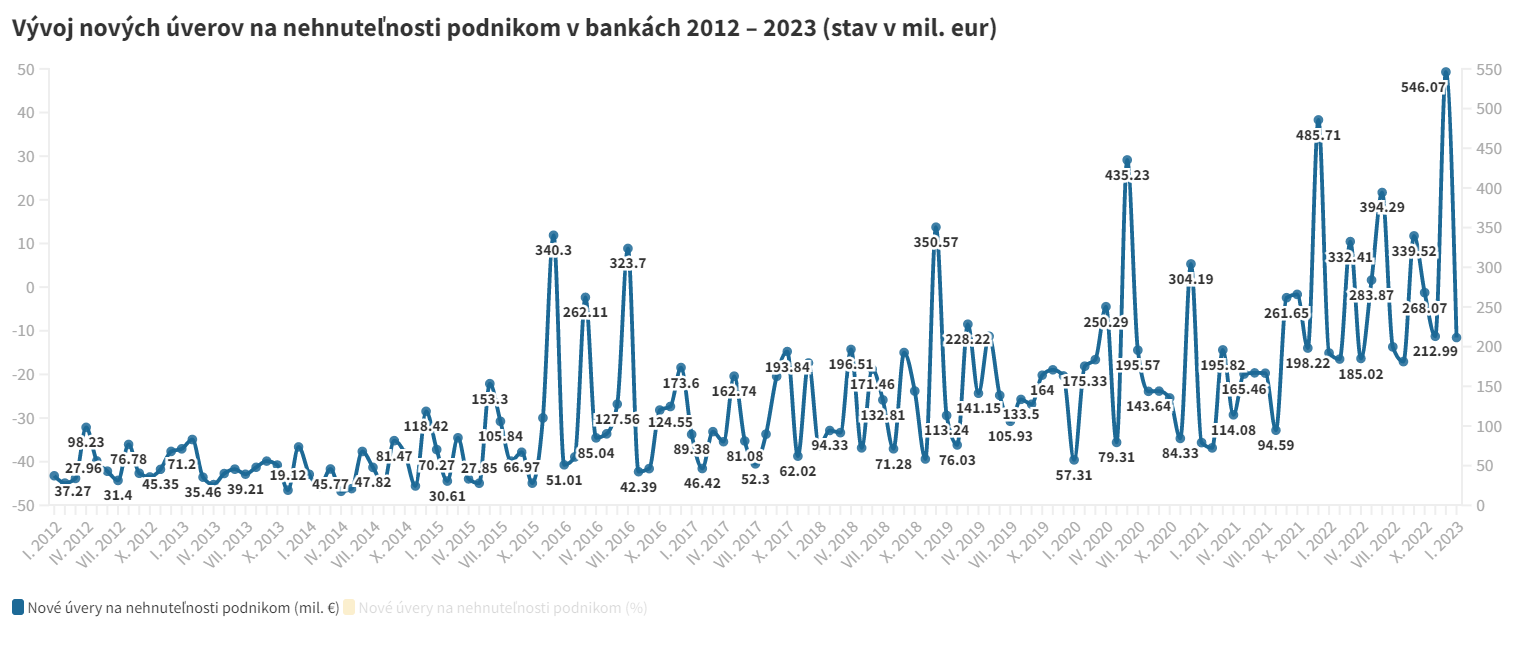

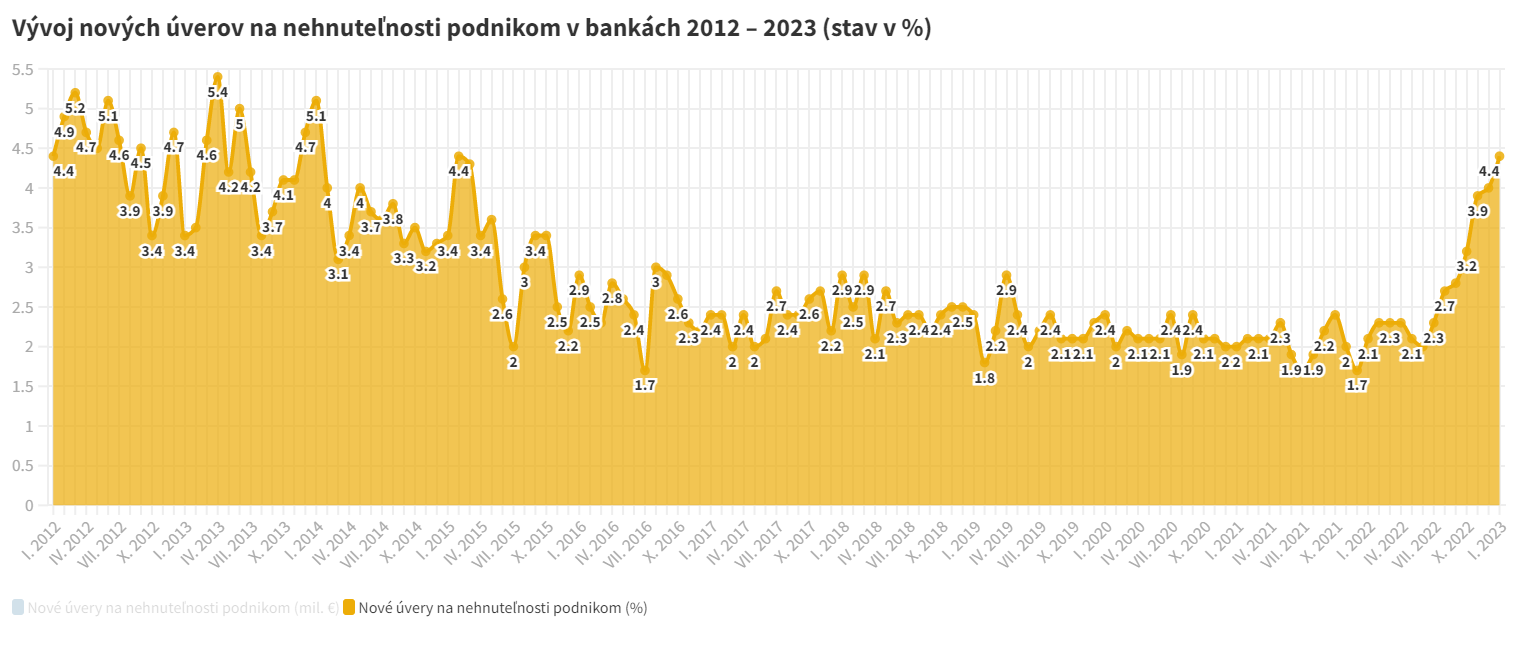

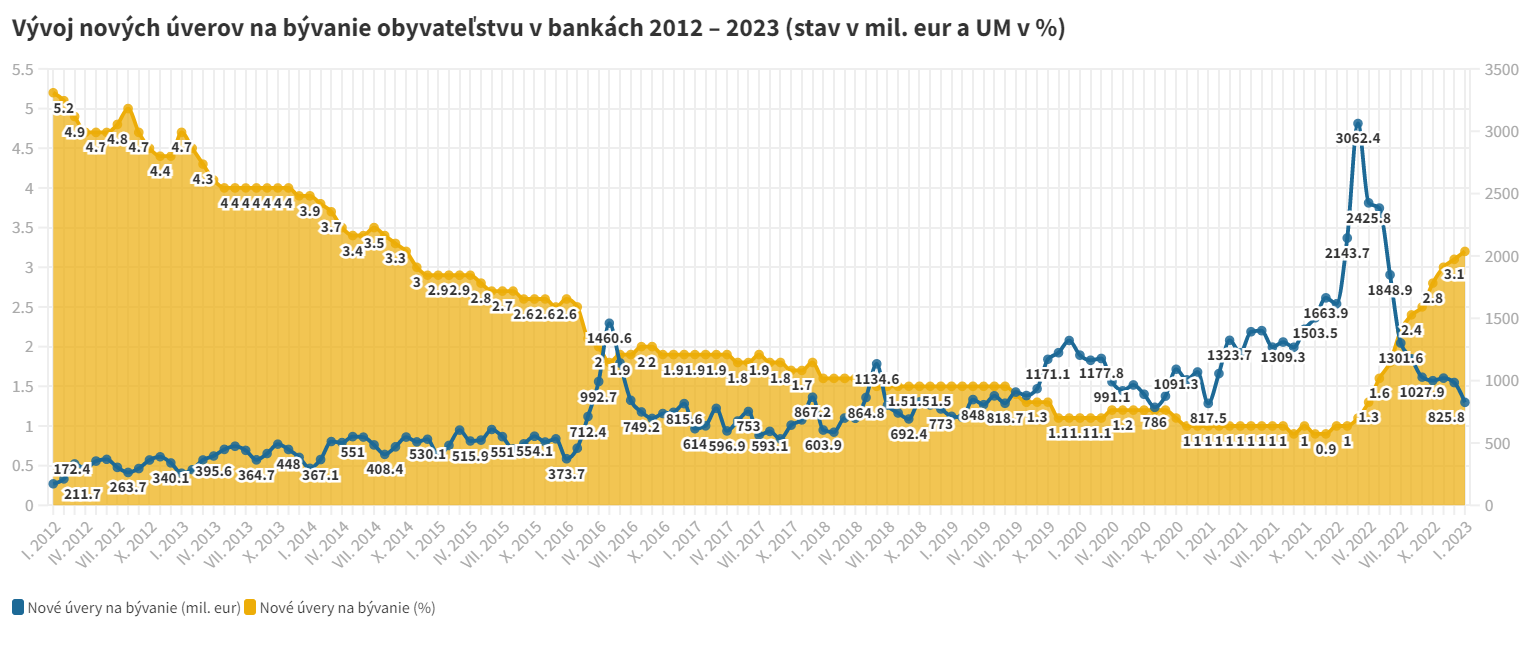

Bankové financovanie je drahšie a pri ochladenom realitnom trhu oveľa prísnejšie. Realitný trh sa prebudil do novej reality. Po období boomu prišlo vytriezvenie. Pod zmenu nálad na trhu sa podpísali nielen vyššie úroky na hypotékach, ale aj rast inflácie či obavy z vývoja svetovej ekonomiky.

|

Poznáte výhody Klubu ASB? Stačí bezplatná registrácia a získate sektorové analýzy slovenského stavebníctva s rebríčkami firiem ⟶ |

Developeri aj realitní makléri hovoria, že trh s realitami zamrzol. Ponuka voľných nehnuteľností na predaj po dvoch horúčkovitých rokoch rastie a ich ceny mierne klesajú. Mnohým rodinám sa kúpa nového bývania vzdialila, pretože vyššie sadzby im osekali dostupnú hypotéku.

O niečo väčšie starosti majú aj developeri, ktorým stavebné materiály nezlacneli, zato možnosti financovania nových developerských projektov sa sťažili. Pred pár mesiacmi sa ešte najväčšie banky predbiehali v snahe financovať nové projekty, no dnes je ich apetít oveľa striedmejší a podlieha prísnejšej kontrole. Najhoršie sú na tom menší lokálni investori, ktorých zrejme čaká obdobie investičného sucha.

Banky sú opatrnejšie a vyberajú si projekty

Komplikovanejšiu tortúru overovaní priznávajú viaceré developerské spoločnosti, či už ide o menšie, alebo väčšie ryby v realitnom rybníku. „V prípade joint-venture projektov využívame financovanie bánk a môžeme potvrdiť, že podmienky financovania a posudzovania sa sprísňujú,“ upozorňuje šéf developerskej spoločnosti YIT Slovakia Milan Murcko.

Šéf skupiny Lucron Zoltán Müller hovorí, že financovanie projektov bankami je nielen komplikovanejšie, ale aj drahšie. „Pri nových projektoch banky požadujú vyššiu mieru vlastných zdrojov, takže ak chce developer stavať, musí si pripraviť viac peňazí,“ tvrdí Müller.

Táto situácia podľa neho prináša isté výhody. Banky si viac vyberajú projekty s čo najnižším rizikom a spolupracujú s etablovanými developermi, s ktorými majú dlhoročné pozitívne skúsenosti. Trh sa tak prirodzene očisťuje od rizikovejších projektov, v ktorých by mohol vzniknúť problém s financovaním výstavby, čo by mohlo vyústiť do oddialenia odovzdania bytov budúcim majiteľom. Z trhu sú tak prísnejšími podmienkami vytláčaní developeri s pošramotenou povesťou alebo stavebníci, ktorí nemajú dostatočný finančný vankúš.

Príkladom je VÚB banka, ktorá priznáva, že ešte viac ako kedykoľvek predtým zvažuje, komu a na aký projekt financovanie poskytne. „Prioritu majú klienti, s ktorými máme dlhoročnú skúsenosť, a, samozrejme, dobré projekty,“ upresňuje vedúca oddelenia financovania nehnuteľností vo VÚB Zuzana Kanalová.

Banka zvýšila požadovaný podiel vlastných zdrojov na 30 percent (štandardom bolo 20 až 25 percent) a developer musí zabezpečiť predpredaj bytov. Na druhej strane opatrnejší sú podľa Kanalovej aj developeri, ktorým trvá dlhšie, kým sa rozhodnú projekt aj s platnými povoleniami spustiť.

Ako prebieha financovanie rezidenčného projektu?

Silný realitný boom v uplynulých rokoch spôsobil, že si developeri mohli vyberať a porovnávať úverové podmienky, ktoré im na projekt chceli poskytnúť banky. V súčasnosti je výber obmedzenejší, preto developeri siahajú po „svojej“ banke, s ktorou dlhodobo spolupracujú a s ktorou si vytvorili osobnejšie vzťahy. Táto možnosť platí pre veľkých investorov s lukratívnymi projektmi. Menší hráči mimo krajských miest majú často smolu a na financovanie už nedosiahnu.

Bankové financovanie developerských projektov prebieha vždy spolufinancovaním z vlastných zdrojov developera. Developer vráža vlastné zdroje do projektu od úplného začiatku, keď ho ešte banka nefinancuje z dôvodu právnej a komerčnej neistoty.

Z peňazí developera sa financuje v plnej miere kúpa pozemku, príprava projektov, zabezpečenie stavebného povolenia a predpredaj. „To všetko sú procesy, ktoré si vyžadujú kapitál, avšak banka z hľadiska obozretného podnikania nemôže tento typ nákladov financovať,“ vysvetľuje konzultant Roman Krajčír zo spoločnosti Promi Finance, ktorá poskytuje úverové poradenstvo pre firmy.

Pre banku majú vlastné peniaze developera zásadný význam z niekoľkých dôvodov. Slúžia ako záchranná sieť pre prípad, keby sa napríklad znížila cena realizovaného projektu, a teda výnos z predaja nehnuteľností by nenaplnil očakávania rentability.

Vlastnými zdrojmi developera si banka znižuje riziko pre prípad, že by bola nútená z projektu vycúvať. Tým, že sú v projekte investované vlastné zdroje developera, prípadné odstúpenie od projektu je pre banku jednoduchšie.

Vlastné zdroje majú navyše silný psychologický aspekt, nakoľko investor, ktorý do projektu vloží 25 až 30 percent vlastných zdrojov, má oveľa vyššiu motiváciu projekt dokončiť ako investor, ktorý by do projektu nezainvestoval ani euro. „V prípade nejakého potenciálneho problému by banke len takpovediac odovzdal kľúče a nemal by žiadne straty,“ hovorí Krajčír.

Jednou z dôležitých podmienok spolufinancovania bánk je predpredaj nehnuteľnosti z papiera ešte pred prvým čerpaním úveru z banky.

Jednou z dôležitých podmienok spolufinancovania bánk je predpredaj nehnuteľnosti z papiera ešte pred prvým čerpaním úveru z banky. Je to z dôvodu otestovania trhu, či o daný projekt je vôbec na realitnom trhu záujem.

„Predpredaj predstavuje určité percento z celkovej výmery bytov, balkónov, terás, pivníc či parkovacích miest. Z tohto predpredaja musí developer banke preukázať zinkasovanie predplatieb na svoj účet zvyčajne vo výške 20 percent z kúpnej ceny,“ vysvetľuje Andrej Tonkovič zo spoločnosti Welltis, ktorá sa zaoberá poradenstvom pri financovaní podnikateľských projektov.

Bankový úver sa potom čerpá v tranžiach (obvykle jedno čerpanie mesačne) na základe predloženej správy nezávislého stavebného dozoru akceptovaného bankou. Táto správa popisuje, v akom stave sa projekt nachádza. Banka následne tranžu úveru uvoľní na základe presného súpisu faktúr v súlade s predloženým rozpočtom.

Čo je potrebné splniť

Kritérií úspešnosti na získanie bankového úveru je niekoľko a ide o komplex podmienok, ktoré developeri nesmú podceniť. V prvom rade musí mať investor projektu takzvané manažérske referencie, ktoré ho kvalifikujú na realizáciu daného projektu. Banka chce mať za klientov spoľahlivých a serióznych partnerov. Aj preto platí, že čím je developer etablovanejší, známejší a s bohatšou stavebnou históriou, tým lepšie.

Ďalším kritériom je lokalita projektu, jej potenciál, vhodnosť danej lokality pre daný projekt a situácia na trhu v oblasti daného segmentu nehnuteľností. „Banka nebude financovať projekt, ak v danom segmente prevláda zásadný previs ponuky nad dopytom a teda hrozí, že by bol projekt nepredajný alebo neprenajímateľný,“ vysvetľuje Roman Krajčír zo spoločnosti Promi Finance.

Banka zohľadňuje aj finančný plán projektu, prípadne cash flow projekciu. Je to pre ňu zásadný finančný podklad, ktorý hovorí o finančných cieľoch projektu a ktorý musí byť postavený na reálnych základoch. Ak plány chýbajú, projekty sú pre banku nedôveryhodné a často vedú k odmietnutiu financovania.

Okrem vlastných zdrojov musí developer zabezpečiť predpredaj alebo predprenájom v prípade kancelárskych, obchodných alebo logistických priestorov. V prípade predpredaja bytov banky požadujú minimálne 25- až 35-percentnú zazmluvnenosť podľa lokality a situácie na trhu. Pri predprenájme komerčných priestorov chcú 30- až 50-percentnú zazmluvnenosť podľa charakteru nehnuteľností a lokality. Platí, že ak je realitný trh v útlme, o to vyššiu angažovanosť požadujú pri predpredaji od developera.

Samozrejmosťou pre banku je bonita investora a schopnosti dodávateľa stavbu postaviť načas, v požadovanej kvalite a s garanciou vopred dohodnutých cien. Kľúčová je právna istota projektu, preto musia byť pozemky vysporiadané, developer musí mať k dispozícii platné stavebné povolenie a nesmie byť účastníkom súdnych sporov, ktoré by mohli projekt negatívne ovplyvniť.

„Je to základný súhrn zásadných faktorov na získanie úveru, každý z nich je pre banku dôležitý, každý si vyžaduje odbornú analýzu. Všetky tieto súčasti projektu sú spravidla predmetom kvalifikovaného podnikateľského plánu,“ dopĺňa Krajčír.

Drahšie materiály

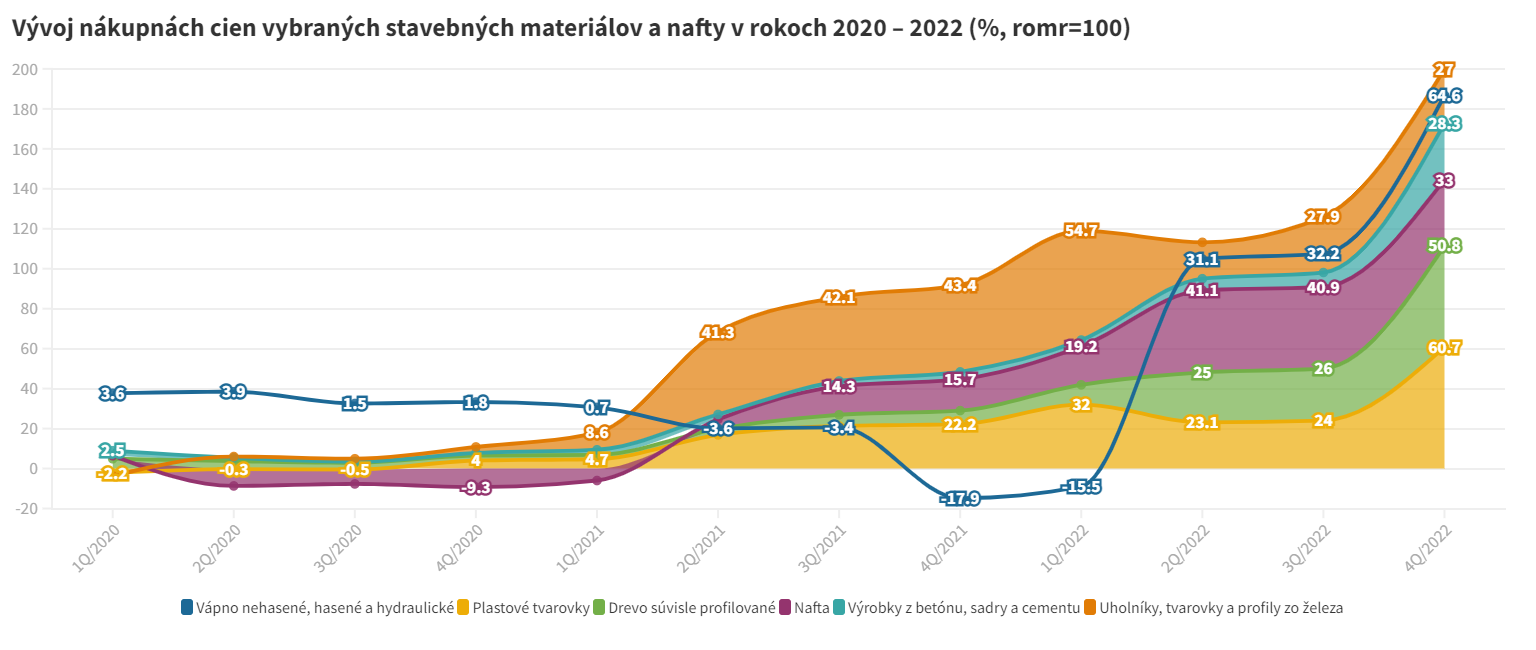

V uplynulých dvoch rokoch museli developeri bojovať s infláciou pri stavebných materiáloch. Ceny stúpali pri oceli, betóne či dreve. Ak mal generálny dodávateľ stavby (stavebná spoločnosť) s developerom projektu nastavenú štandardnú pevnú cenu za dodanie diela a ceny stavebných materiálov extrémne narástli, problém mal primárne generálny dodávateľ stavby.

Ten navýšené náklady akceptoval, tým dosiahol na zákazke stratu a odstúpil od zmluvy s developerom alebo sa dohodol s developerom o navýšení ceny za stavbu. V takomto prípade si navýšené náklady v dohodnutom pomere rozdelili.

Samotní developeri zdražovanie materiálov riešili rôzne. V niektorých prípadoch došlo k prudkému zvýšeniu cien bytov pre kupujúcich, prípadne sa dokonca menili ceny predaných nehnuteľností cez inflačné doložky, čo bolo v slovenskej realitnej obci nevídané.

V reťazci bola dôležitá úloha financujúcej banky. Tá sa navýšeniu úveru z dôvodu drahších materiálov chcela vyhnúť za každú cenu. Nútila developera, aby hľadal riešenia cez dodanie potrebnej likvidity. Ak bol developer dostatočne stabilný a navýšené náklady dokázal pokryť z vlastného vrecka, tak sa nič nedialo a projekt bol bankou financovaný ďalej.

„Vzhľadom na dlhodobý nedostatok bývania v Bratislave neočakávame drastický prepad cien na hodnoty spred piatich rokov.“ (Robert Mitterpach, Corwin)

Ak však developer projektu nedokázal pokryť navýšené náklady, vynorila sa logická otázka, či sa projekt nachádza v takej fáze, že by mohli sčasti navýšené náklady pokryť z výnosov z predaja bytov, alebo sa má hľadať ďalší investor do projektu.

„Niektoré banky súhlasili aj s navýšením financovania, ale len výnimočne. Toto navýšenie bolo akceptované z dôvodu vysokého percenta predaja bytov v danom projekte pri cenách obvykle vyšších ako pri pôvodnom schválení úveru. V tomto prípade výnosy z predaja kryli aj navýšený úver,“ hovorí Andrej Tonkovič zo spoločnosti Welltis.

Banky sa z rastu cien stavebných materiálov poučili a v rámci schvaľovacieho procesu už detailnejšie posudzujú reálnosť stavebných nákladov. Do zmlúv s developermi automaticky zavádzajú inflačné doložky, vďaka ktorým je možné preniesť rast nákladov priamo na developera. Ten dokáže cez inflačnú doložku s kupujúcim navýšiť cenu nehnuteľnosti o oprávnené náklady.

Ceny stavebných materiálov sa od minulého roka síce ustálili, ale s ochladením realitného trhu sa ochladil aj prístup bánk. Kto chce rozbiehať nový projekt, čelí vysokým úverovým aj materiálovým nákladom a prísnejšiemu posudku bánk.

„Na súčasnom trhu si teda nemyslím, že sa banky bijú o klientov z oblasti developingu. Majú nastavené svoje podmienky a vzhľadom na súčasný trh ich v dnešnej dobe developeri skôr nedokážu splniť, a teda sa ich aj menej kvalifikuje na bankové financovanie,“ priznáva zo skúsenosti klientov Krajčír.

O financovanie projektov v dobrej lokalite, ktoré majú na starosti skúsení developeri, je však naďalej zo strany bánk záujem, pretože ide pre ne o výhodný biznis s nízkym rizikom. Do oveľa horšej situácie sa postupne dostavajú malí lokálni developeri, ktorým sa už financovanie získava oveľa ťažšie, nehovoriac o projektoch, ktoré sa nachádzajú mimo veľkých regionálnych miest. Dá sa preto očakávať, že lokálni developeri dostavajú rozostavané nehnuteľnosti a do nových sa pustia, až keď sa ich úverová situácia v bankách zlepší.

Bonus pre kupujúcich

Z dôvodu rastu úrokových sadzieb developeri počítajú s vyššími finančnými nákladmi v rozpočte, ktoré tlačia na nižšiu ziskovosť projektu. Vplyv sadzieb však nie je kľúčovým aspektom toho, či projekt nakoniec developer bude, alebo nebude realizovať.

Brzdou ostávajú náklady na stavebné materiály, ktoré ostali z minulého roka stále vysoké. Drahé hypotéky navyše majú vplyv na možnosť ľudí zobrať si dostatočne vysoký úver. V dôsledku toho sa byty v developerských projektoch predávajú oveľa pomalším tempom.

„Na súčasnom trhu sa banky o klientov z oblasti developingu nebijú.“ (Roman Krajčír, Promi Finance)

Vzhľadom na to, že je v Bratislave dlhodobý nedostatok bývania a nové projekty sa pre strnulé administratívne procesy dostávajú na trh pomaly, finančný riaditeľ spoločnosti Corwin Robert Mitterpach neočakáva drastický prepad cien na hodnoty spred piatich rokov. Pri nových bytoch hovorí o spomalení nárastu cien, ktorý by sa mohol pohybovať do päť percent medziročne. Staršie byty, ktorých ceny boli premrštené, môžu naďalej zlacňovať. To však vzhľadom na vyššie sadzby neznamená, že bude bývanie dostupnejšie.

„Zvýšenie úrokových sadzieb bude mať aspoň krátkodobý vplyv na pokles dopytu po bývaní a zníženie množstva investičných kúp. Z dlhodobého hľadiska ale ide pri hypotékach skôr o návrat do normálu a koniec lacných peňazí,“ vysvetľuje Robert Mitterpach.

S cieľom oživiť záujem už niektorí developeri začali zákazníkom ponúkať bonusy zdarma. „V dvoch z našich projektov sme sa rozhodli reagovať na súčasnú situáciu akciovou ponukou, konkrétne ponukou dizajnovej kuchyne v cene bytu. Akcia platí len na vybrané etapy projektov Nesto a Arboria,“ priznáva šéf Lucronu Zoltán Müller.

Developer YIT Slovakia v prípade projektu NUPPU Asteri v Ružinove ponúka bonus na zariadenie v hodnote 10-tisíc eur. V projekte ZWIRN je bonus na zariadenie bytu až do výšky 40-tisíc eur.